日本断供光刻胶:韩国顺利着陆,本土半导体制造呢?

所谓日本对韩国的禁令,形同虚设。

对中国电子半导体发展的抑制还有什么漏洞?这是二月中下旬Digital Asia的热门主题文章。该文直言,在光刻胶持续供应的前提下,中国本土仍可推进晶圆制造与创新,最终在7nm及以下制程上取得突破。随后,有关日本对中国断供光刻胶的传闻开始发酵。是否断供仍未知,但包括容大感光在内的本土光刻胶相关厂商,股价大涨,也算是一种焦虑的体现。

图源|Youtube/Jae-Hwang Lee

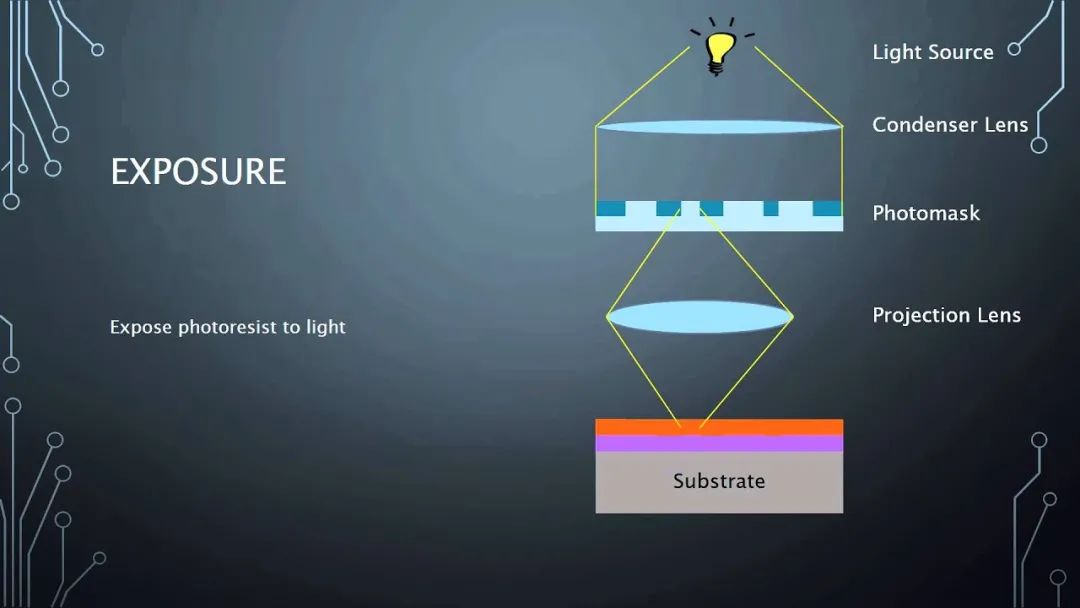

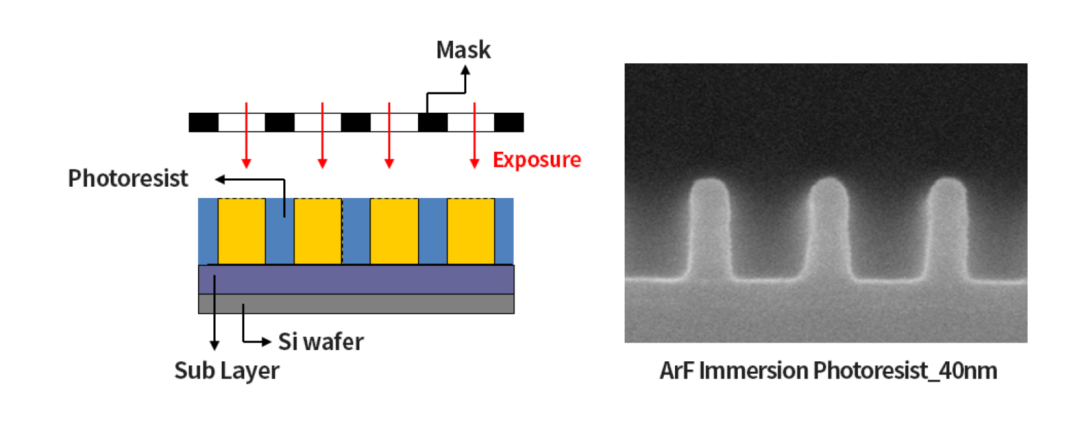

至于光刻胶的工作原理,首先将其涂抹在衬底上,在光照或辐射作用下溶解可溶部分后,光刻胶层形成与掩膜版上完全相同的图形,再通过刻蚀在衬底上完成图形转移。根据应用的不同,衬底可以为PCB、面板和集成电路板。

断供阴影 三星布局

韩国在三年前也被日本断供光刻胶等半导体材料,直到近期双方握手言和,禁令被解除,而必须要提及的问题是:没有光刻胶的日子里,三星晶圆代工业务如何推进?既然三星可以顺利“上岸”,是否本土晶圆代工厂商们也可以?笔者在调研了后发现,同样是断供,同样是光刻胶,三星的路子,无法复制。

首先,所谓日本对韩国的禁令,形同虚设。

2019年7月,日本政府正式停止对韩国出口氟化聚酰亚胺、光刻胶与氟化氢等关键电子原材料,但相关日企获得政府许可后,仍可向韩国供货。这套操作就如同:关进密闭空间,但给你开一扇后门。于是来到8月,日本政府便批复向三星供应至少9个月的光刻胶用量,以便于三星在7nm/5nm产能方面的布局。

此外,企业层面,三星“有难”,八方支援。日本光刻胶大厂Tokyo Ohka Kogyo(下称TOK)与三星C&T(Construction&Trading)公司于2020年在韩国当地合建EUV光刻胶工厂。与此同时,JSR在比利时的合资公司也在为三星提供EUV光刻胶。美国化学品巨头杜邦公司投资2800万美元在韩国生产光刻胶。

最后,韩国本土也并非无任何光刻胶可用。据TOK和Fujifilm数据显示,2021年东京应化、JSR、住友化学、富士胶片分别占据27%、13%、12%、8%的光刻胶市场份额,陶氏化学占据17%的市场份额,韩国东进占据11%的市场份额。

图源|韩国东进官网

而早在2019年,东进的EUV光刻胶便已通过三星的可靠性验证,成为首家进入三星芯片制造产线的韩国本土光刻胶厂商。目前暂无法了解其在晶圆代工产线的效果,但浏览东进官网后发现,其并未公开光刻胶具体产品类别的信息,示意图列举的是ArF光刻胶,而非EUV。

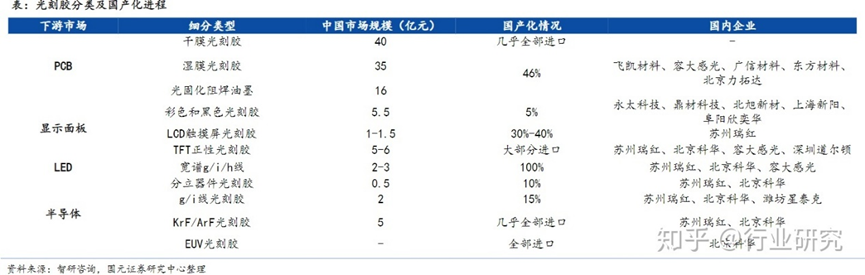

简单来说,光刻胶按照应用场景可分为低端(PCB、显示面板与LED)和高端(半导体)两类。其中,高端按曝光波长来看,可分为深紫外光刻胶(KrF,适用于248nm波长光源;干/湿ArF,适用于193nm波长光源),以及极紫外EUV光刻胶(适用于13.5nm波长光源,可用于10nm以下的先进制程)。

天风证券数据显示,ArF光刻系统突破了此前65nm分辨率的瓶颈,在45nm到10nm之间的半导体制程工艺中,ArF光刻技术仍然得到了最广泛的应用。截止2021年,ArF光刻胶占比约42%,仍是市场需求的主流,KrF光刻胶占比约22%。

韩国模式 无法复制

回到本土厂商对光刻胶的布局,能否复制韩国三星模式的问题,答案显然是大写的NO!

来自美国方面的压力,不排除日本对中国实行光刻胶断供的可能性。效仿三星,走海外合资公司的捷径无从谈起。另一方面,本土也暂时还未出现韩国东进这样大规模量产高端光刻胶的厂商。

从国内市场看,国内从事半导体光刻胶研发和生产的企业主要有晶瑞股份、南大光电、上海新阳、北京科华、容大感光、博康等。国内厂家多以i线、g线光刻胶生产为主,应用集成电路制程为350nm以上。

高端光刻胶领域,北京科华、博康已量产KrF光刻胶(可应用于130nm集成电路制程);ArF方面目前还未实现量产,来自南大光电的最新消息,该公司ArF光刻胶,已在下游客户存储芯片50nm和逻辑芯片55nm技术节点上通过认证,成为国内通过客户验证的第一只国产ArF光刻胶;早前,瑞联新材在投资者互动平台表示,公司研发的光刻胶单体涉及ArF光刻胶及KrF光刻胶,其中部分ArF光刻胶单体产品已量产。极紫外EUV光刻胶方面,目前北京科华正在研发,已通过02专项验收。

光刻胶验证时间长,规定严格,下游客户认证时间长,面板光刻胶验证周期一般1-2年,半导体光刻胶验证周期一般为2-3年,客户粘度大,一般下游客户考虑产品质量等因素不易更换供应商,导致国内光刻胶进展缓慢。

所以,不出意外,这可能是一盘没有太大胜算的棋局,但值得欣慰的是,手握棋子的弱势方,并没有就此认命。工信部及研究机构Cision的报告显示,十三五期间,国内光刻胶市场实现年均14.5%增长,五年平均复合增长率为12.12%。

专利方面,据智慧芽专利数据显示,光刻胶第一大技术来源为日本,专利申请量占全球光刻胶专利总申请量的46%;美国则以25%的申请量位列第二;中国则以7%的申请量排在韩国之后。从趋势上看,2020年中国光刻胶专利申请量为1.29万项,日本光刻胶专利申请量下降至8982项。

写在最后

5G芯片、光刻机、光刻胶……全产业链上下游查漏补缺,全面阻击。客观来说,对本土电子科技产业的冲击不断加深,而这何尝不是提供了一种置之死地而后生的可能性?